رحمان آراسته در یادداشتی بررسی کرد؛

نقش صندوقهای کالایی در آرامش بازار طلا

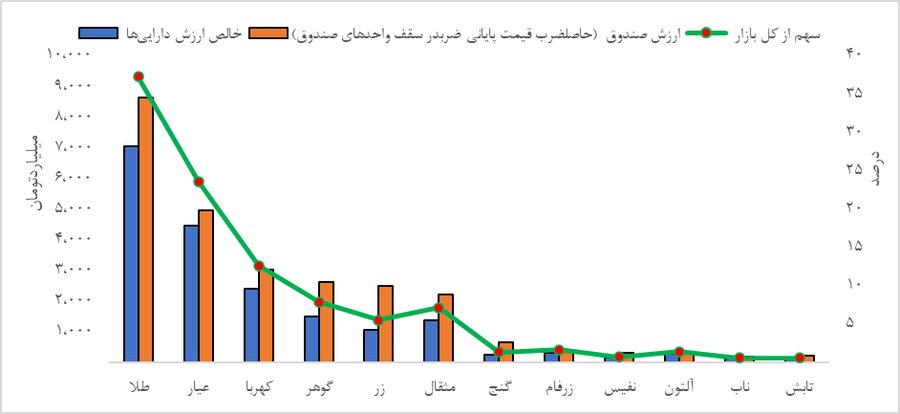

گسترش و توسعه بازار صندوقهای کالایی و ابزارهای مالی مبتنی بر طلا در بورس کالای ایران، علاوه بر پاسخگویی به نیاز سرمایه گذاران، فعالان بازار و عموم مردم، با توجه به جذب نقدینگی از بازارهای غیررسمی موازی به مبادلاتی رسمی و شفاف، کمک شایانی به دولت در جهت سازماندهی سیاستهای پولی و کنترل نوسانات بازار طلا می کند؛ به طوریکه امروز خالص ارزش داراییهای صندوقهای طلا در بورس کالا ۲۰ هزارمیلیارد تومان است.

شرکت بورس کالا در راستای وظیفه ملی خود به منظور کمک به اقتصاد کشور، در سالهای اخیر با راهاندازی ابزارهای جدید مالی کمک شایانی به اقتصاد کشور کرده است. راهاندازی بازار صندوقهای قابل معامله با پشتوانه کالا به منظور جذب نقدینگی سرگردان در کشور یکی از این ابزارهای مالی بوده که توانسته است رابطه بین بازارهای مالی و بخش حقیقی اقتصاد را بیش از پیش تحکیم بخشد.

بازار صندوقهای کالایی برای اولین بار، ۲۰ خرداد سال ۹۶ با پذیرهنویسی صندوق سرمایهگذاری پشتوانه طلای لوتوس راهاندازی شد. در حال حاضر ۱۳ صندوق سرمایهگذاری با پشتوانه طلا با نمادهای «کهربا، آلتون، ناب، مثقال، زرفام، زر، عیار، طلا، گنج، نفیس، گوهر، جواهر و تابش» در بورس کالا فعالیت دارند.

۳۰۰ هزار مشتری فعال در بازار صندوقهای کالایی

صندوقهای سرمایهگذاری با پشتوانه طلا امکان سرمایهگذاری در داراییهای مختلف بر پایه طلا از قبیل گواهی سپرده کالایی شمش و سکه طلا، قرارداد آتی شمش طلا، قرارداد اختیار معامله شمش و سکه طلا را دارند؛ از این رو؛ سرمایهگذاران در بازار طلا میتوانند در این صندوقها سرمایهگذاران کنند.

در حال حاضر، بیش از ۳۰۰ هزار مشتری فعال در بازار صندوقهای کالایی حضور دارند. تعداد بالای مشتریان و حجم معاملات روزانه واحدهای سرمایهگذاری صندوقهای کالایی، از وجود یک بازار عمیق و نقدشونده حکایت دارد. ویژگی مهم صندوقهای سرمایهگذاری مبتنی بر طلا این است که امکان سرمایهگذاری با مبالغ اندک نیز در این صندوقها وجود دارد. بنابراین؛ سرمایهگذاران و فعالان بازارهای مالی میتوانند با سرمایه اندک و کارمزد پایین، هم ریسک نگهداری فیزیکی طلا و سکه را از بین ببرند و هم از بازدهی متناسب با این بازارها بهرهمند شوند.

کاهش حباب سکه طلا

نکته قابل توجه در خصوص سرمایهگذاری در صندوقهای مبتنی بر طلا این است که ابزارهای پوشش ریسک نیز بر واحدهای سرمایهگذاری این صندوقها تعریف شده است. به عنوان مثال، در حال حاضر معاملات قراردادهای اختیار معامله مبتنی بر قراردادهای آتی صندوق طلای لوتوس و قراردادهای اختیار معامله مبتنی بر واحدهای سرمایهگذاری صندوق طلای کهربا و قراردادهای آتی بر واحدهای سرمایهگذاری صندوق طلای لوتوس در بازار مشتقه بورس کالا در جریان است. همچنین قراردادهای آتی صندوق طلای کهربا پنجم آذرماه سال جاری راهاندازی خواهد شد.

نکته دیگر این است که توسعه صندوقهای سرمایهگذاری مبتنی بر طلا میتواند به کاهش حباب سکه طلا نیز کمک کند. در حقیقت، از آن جایی که واحدهای صندوقهای طلا یک ابزار سرمایهگذاری در حوزه طلا محسوب میشود، افرادی که تمایل دارند سرمایه خود را وارد بازار طلا کنند، میتوانند به جای آن که به خرید سکه طلا روی آورند، واحدهای سرمایهگذاری صندوقهای مبتنی بر طلا را خریداری کنند که این عامل به کاهش حباب سکه میانجامد.

با توجه به حباب قیمتی بالای سکه طلا، پس از راهاندازی ابزار گواهی سپرده شمش طلا در اسفند ماه ۱۴۰۱، صندوقهای کالایی مبتنی بر طلا به منظور حفظ منافع سرمایهگذاران، وجوه صندوق را حتیالامکان به خرید گواهی سپرده شمش طلا اختصاص دادهاند. همچنین صندوقهای سرمایهگذاری با پشتوانه طلا با توجه به اینکه در تمامی ابزارهای مالی مبتنی بر طلا سرمایهگذاری میکنند بازدهی بسیار خوبی را نصیب فعلان بازار میکند. فعالان بازار به دلیل وجود صندوقهای طلا و سرمایهگذاری در آنها کمتر اقدام به خرید سکه میکنند، این موضوع باعث کاهش حباب سکه طلا شده و کمک شایانی به دولت و بانک مرکزی در کنترل نوسانات بازار طلا و ارز کرده است. همچنین از سوی دیگر بورس کالا ظرفیت منحصربهفردی برای عرضه شمش طلای تولید داخلی و وارداتی ایجاد کرده است.

۲۰۰ همت جذب نقدینگی از سوی صندوقها

گسترش و توسعه بازار صندوقهای کالایی نه تنها مزایایی را برای سرمایهگذاران و فعالان بازارهای مالی به وجود میآورد، بلکه به دولت و بانک مرکزی نیز در جهت سازماندهی سیاستهای پولی کمک خواهد کرد. خالص ارزش داراییهای صندوقهای کالایی در تاریخ منتهی به ۲۵ آبان ماه حدود ۲۰ هزارمیلیارد تومان بوده است که صندوقها با توجه به حداکثر سقف واحدهای سرمایهگذاری خود، در حال حاضر امکان جذب نقدینگی به میزان ۲۵ هزار و ۴۳۴ میلیارد تومان را دارند و هدف بورس کالا این است که در دو سال آینده جذب نقدینگی را در این صندوقها به ۲۰۰ هزارمیلیارد تومان (۲۰۰ همت) برساند. این موضوع نشان میدهد بازار صندوقهای سرمایهگذاری کالایی تاکنون توانسته است حجم قابل توجهی از نقدینگی موجود را به خود جذب کرده و از ورود نقدینگی سرگردان به بازارهای غیررسمی موازی جلوگیری کند.

نمودار۱- ارزش داراییهای صندوقهای سرمایهگذاری با پشتوانه طلا و سهم آنها از کل بازار

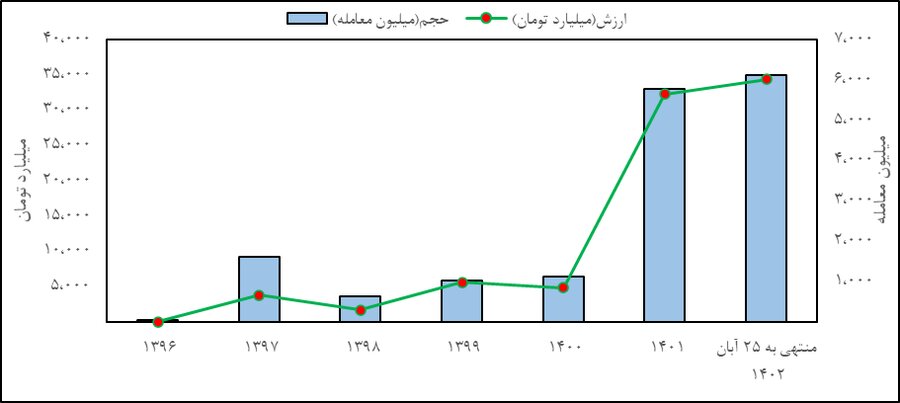

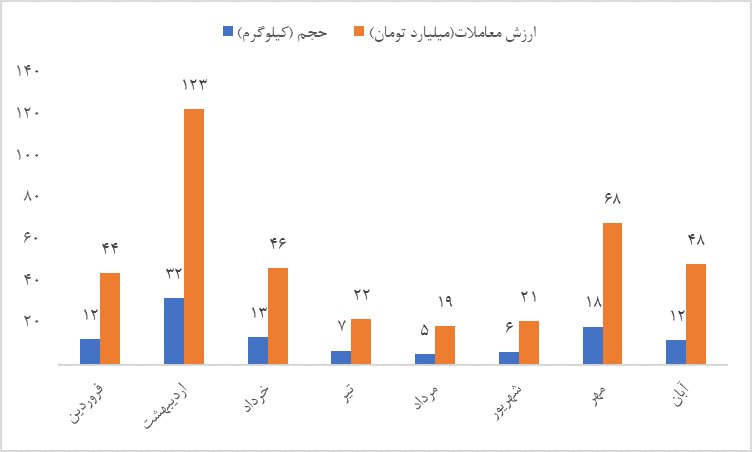

روند حجم و ارزش معاملات صندوقهای کالایی از ابتدای راهاندازی نشان دهنده رشد قابل توجهی معاملات این بازار در سال گذشته و هشت ماهه ابتدایی سال جاری دارد. در هشت ماهه ابتدایی سال بیش از ۶ میلیارد و ۱۱۷ میلیون واحد سرمایهگذاری صندوقهای سرمایهگذاری با پشتوانه طلا به ارزش بیش از ۳۴ هزار میلیارد تومان معامله شده است.

نمودار۲- روند حجم و ارزش سالانه معاملات صندوقهای سرمایهگذاری با پشتوانه طلا

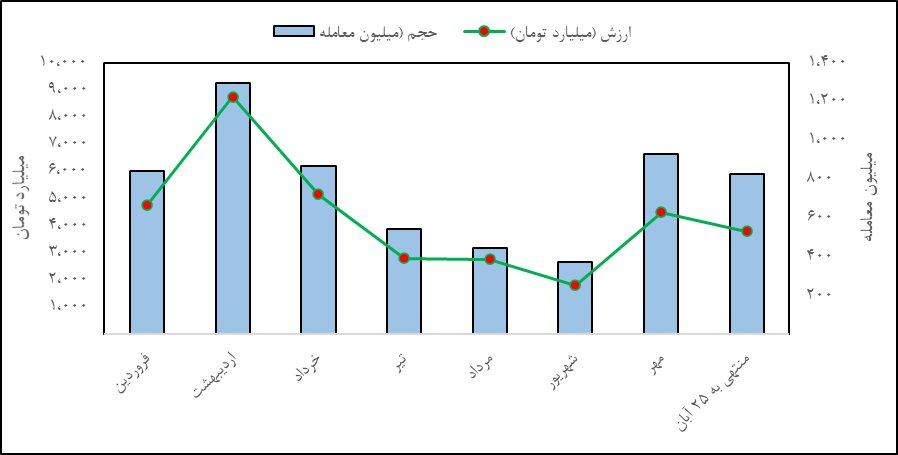

همچنین روند حجم و ارزش ماهانه معاملات صندوقهای سرمایهگذاری با پشتوانه طلا در سال جاری به شرح نمودار۳، است.

نمودار۳- روند حجم و ارزش سالانه معاملات صندوقهای سرمایهگذاری با پشتوانه طلا

زنجیره کامل ابزارهای مالی در حوزه طلا

در حال حاضر سرمایهگذاران و فعالان بازار طلا در بورس کالا علاوه بر صندوقهای سرمایهگذاری با پشتوانه طلا میتوانند در بازار گواهی سپرده کالایی شمش طلا، گواهی سپرده سکه طلا، قراردادهای آتی و اختیار معامله شمش طلا، قراردادهای اختیار معامله سکه طلا، قراردادهای آتی صندوق طلای لوتوس، قراردادهای اختیار معامله مبتنی بر قراردادهای صندوق طلای لوتوس و نیز قراردادهای اختیار معامله مبتنی بر روی واحدهای سرمایهگذاری صندوق طلای کهربا فعالیت کنند.از این؛ زنجیره کاملی از ابزارهای مالی در حوزه طلا برای سرمایهگذاران فراهم شده است. آمار معاملات برخی از بازارهای ذکر شده در ماههای ابتدایی سال جاری به شرح ذیل است.

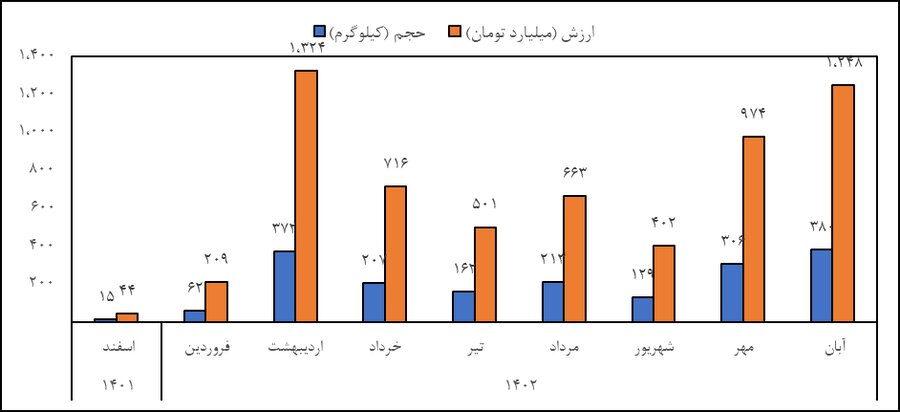

بازار گواهی سپرده کالایی شمش طلا برای اولین بار در اسفندماه سال گذشته در اندازه قراردادهای ۱۰۰ سوتی در بورس کالا راهاندازی شد و از ابتدا تا کنون بیش از ۱، ۸ تن شمش طلا به ارزش بیش از ۶ هزار میلیاردتومان معامله شده است. نکته قابل توجه در این بازار این است که با توجه به اینکه هر گواهی شمش طلا معادل یکدهم گرم طلاست، افراد میتوانند با کمترین سرمایه یعنی با سرمایهای بین ۳۰۰ تا ۳۵۰ هزار تومان سرمایه خود را به شمش طلا تبدیل کنند. تا به امروز چنین امکانی برای سرمایهگذاری خرد در بازار طلا امکانپذیر نبوده و افراد نمیتوانستند ارزش سرمایه خود را به این راحتی حفظ کنند.

نمودار۴- روند حجم و ارزش معاملات گواهی کالایی سپرده شمش طلا

بعد از راهاندازی معاملات گواهی سپرده کالایی شمش طلا، شرایط مناسبی برای راهاندازی زنجیرهای از ابزارهای مالی برروی آن فراهم شد؛ قراردادهای آتی و اختیار معامله شمش طلا از جمله این ابزارها است. قراردادهای آتی شمش طلا در اندازههای یک گرمی در فروردین ماه سال جاری در بازار مشتقه بورس کالا راهاندازی شد. از ابتدای راهاندازی ۱۰۶، ۷۰۵ قرارداد آتی به ارزش ۳۹۱، ۶ میلیارد تومان معامله شده است. قراردادهای آتی به تولیدکنندگان، مصرفکنندگان، فعالان صنایع و سرمایهگذاران کمک میکند که با استفاده از شرایط این معاملات (که اهرمی هم هستند) ریسکهای ناشی از نوسانات قیمت در آینده را پوشش دهند.

نمودار۵- روند حجم و ارزش معاملات قرارداد آتی شمش طلا

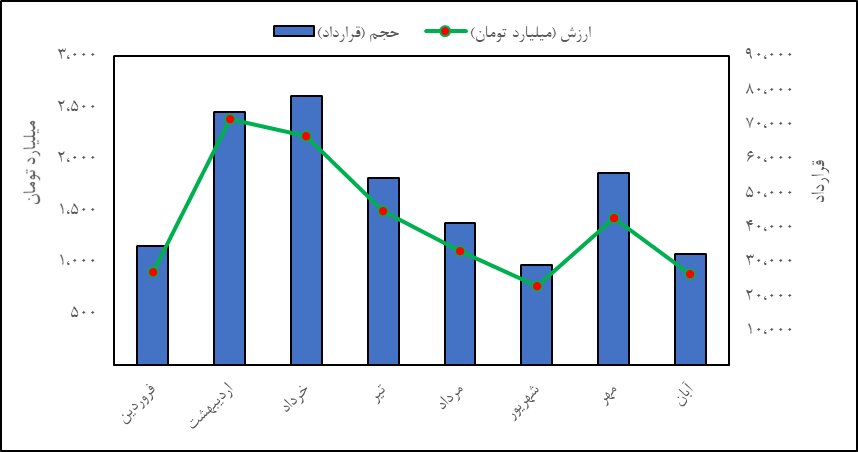

قرارداد آتی صندوق طلای لوتوس که در تیرماه ۱۴۰۰ راهاندازی شد یکی از موفقترین قراردادها در بازار قراردادهای آتی است. معاملات قراردادهای آتی لوتوس در هشت ماهه نخست سال جاری ۴۰۶، ۲۷۶ قرارداد به ارزش ۱۱ هزار و ۳۵۶ میلیارد تومان بوده است.

نمودار۶- روند حجم و ارزش معاملات قرارداد آتی صندوق لوتوس

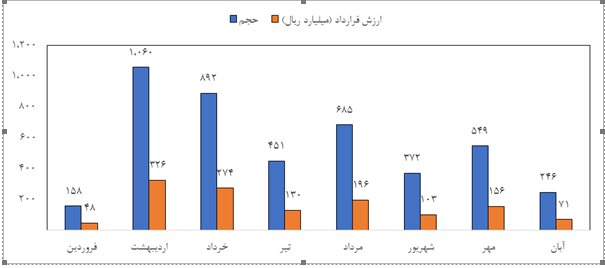

قراردادهای اختیار معامله سکه طلا اولین قرارداد اختیار معامله بوده که در اواخر اسفندماه ۱۳۹۵ راهاندازی شده است. دارایی پایه این قراردادها، گواهی سپرده کالایی سکه طلا بوده و اندازه هر قرارداد برابر با ۱۰۰ گواهی سپرده سکه (معادل یک سکه) است. در هشت ماهه نخست سال جاری ۴، ۴۷۵ قرارداد اختیار معامله سکه طلا به ارزش ۱۳۲ میلیارد تومان معامله شده است. اساسیترین کارکرد قراردادهای اختیار معامله (همچون قراردادهای آتی) کمک به مدیریت ریسک نوسانات قیمتی داراییهای پایه است. قراردادهای اختیار معامله به نوعی بیمه خرید و فروش دارایی پایه خود را به عهده دارند و افراد با اخذ موقعیت در این بازارها هیچ نگرانی از نوسانات قیمتی دارایی پایه را (چه به سمت بالا و چه به سمت پایین) نخواهند داشت.

نمودار۷- روند حجم و ارزش معاملات قرارداد اختیار معامله سکه طلا

سرمایهگذاران علاوه بر اینکه میتوانند در تکتک قراردادهای صندوق، گواهی، آتی و اختیار معامله شمش طلا وارد شوند، قادر هستند با زیرساختی که در هسته بورس کالا ایجاد شده با کمترین وجوه تضمین ترکیبی از قراردادها بهره ببرند. استفاده از قراردادهای ترکیبی مانند کاوردکال(فروش اختیار خرید پوششداده شده با استفاده از دارایی پایه) این امکان را به سرمایهگذاران میدهد که علاوه بر کسب سود، بتوانند تمامی ریسکهای ناشی از نوسانات قیمتی طلا در بازارهای داخلی و حتی بازارهای بینالمللی را پوشش دهند.

ارسال نظر